In Europa wurden in Q1 2023 im Verhältnis wieder deutlich mehr Verbrenner als Elektrofahrzeuge zugelassen als in Q4 2022

Mit dieser Ausgabe unseres Auto Newsletters möchten wir Ihnen das Q1 2023 Update des AlixPartners Automotive-Electrification-Index geben. Diese Studie ermittelt seit 2013 jedes Quartal die elektrische Reichweite (e-Range), also die Summe der Reichweiten aller verkauften E-Autos nach Ländern und Herstellern.

Hier die wichtigsten Erkenntnisse in Kürze:

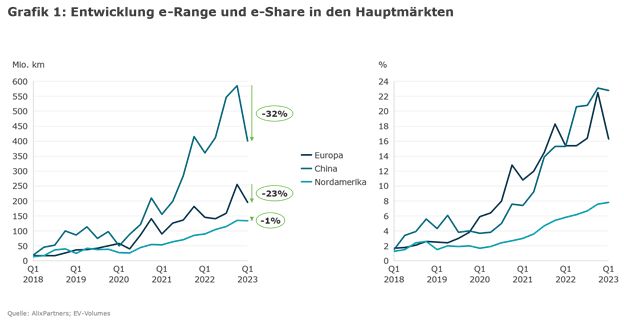

- Im ersten Quartal dieses Jahres hat die global verkaufte elektrische Reichweite von 781 Millionen km einen Rückschlag gegenüber Q4 2022 (-23%) erlitten

- In Europa kam es in Q1 2023 gegenüber dem Vorquartal zu einem Rückgang von 25% neuer Elektroauto-Zulassungen, der Anteil der Elektroautos bei den Neuzulassungen (e-Share) sank von 23% auf 16%

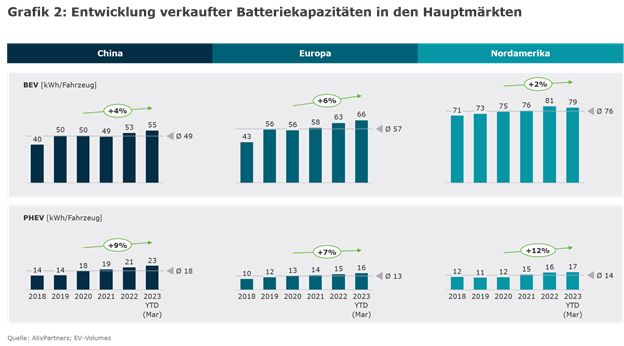

- Die verkauften Batteriekapazitäten je Fahrzeug sind in den letzten Jahren nur marginal gewachsen, zwischen 2-6% bei BEVs und 7-12% bei PHEVs

- Mehr als 98% der in Europa verkauften Batteriezellen werden von asiatischen Unternehmen produziert

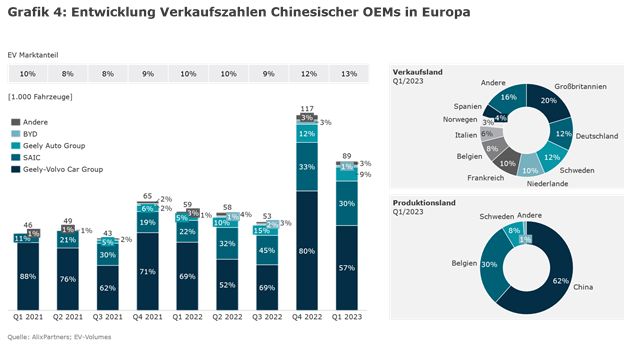

- Der EV-Marktanteil chinesischer OEMs in Europa ist im Q1 2023 gegenüber dem Vorjahresquartal um 3 Prozentpunkte von 10% auf 13% gestiegen

Der E-Index hat im Q1 2023 mit einer global verkauften elektrischen Reichweite von 781 Millionen km einen Rückschlag gegenüber dem Q4 2022 (-23%) erlitten. Im Vergleich zum Vorjahresquartal konnte der globale e-Range hingegen um 26% zulegen. Im Gegensatz zu den starken Rückgängen in China und Europa, die primär auf niedrigere Verkaufszahlen und einem Trend zu Plug-in-Hybriden in China zurückzuführen sind, hat sich Nordamerika im ersten Quartal 2023 vergleichsweise robust gezeigt.

Der globale Anteil an Elektroauto-Zulassungen (e-Share) zeigt den Rückschlag bei der Elektrifizierung gegenüber dem Vorquartal auch im Vergleich zum Gesamtmarkt mit einem Rückgang von ca. 2 Prozentpunkten auf 12,3%. Während sich der e-Share in China und Nordamerika in Q1 2023 wenig verändert gegenüber dem Vorquartal zeigt und sich die Zulassungszahlen der Elektrofahrzeuge analog zu den Zulassungen der Verbrenner entwickelten, kam es in Europa zu einem deutlichen Rückgang des e-Share von 23% auf 16%.

In Europa wurden in Q1 2023 im Verhältnis wieder deutlich mehr Verbrenner als Elektrofahrzeuge zugelassen als im Q4 2022. Vor allem in Deutschland gingen die Neuzulassungszahlen von Elektrofahrzeugen aufgrund der gesenkten Förderprämien, die seit Anfang des Jahres gelten, drastisch zurück (ca. -60% gegenüber Q4 2022). Norwegen und Schweden weisen mit -58% bzw. -36% ebenfalls starke Rückgänge im Vergleich zum Vorquartal auf. Auch in diesen Ländern wurden Förderungen mit Beginn des Jahres deutlich gekürzt oder vollständig gestrichen. Anhand dieser Beispiele sieht man, wie stark die Elektrifizierung noch von Subventionierungen abhängig ist.

Der Blick auf die Batteriekapazitäten

Die verkauften Batteriekapazitäten je Fahrzeug sind in den letzten Jahren nur marginal gewachsen – zwischen 2-6% bei BEVs und 7-12% bei PHEVs. Die höchsten Batteriekapazitäten pro verkauftem BEV weist Nordamerika (79kWh) auf, gefolgt von Europa mit 66kWh und China mit 55kWh. Bei den Plug-in-Hybriden hingegen hat China mit 23kWh pro verkauftem Fahrzeug die Nase vorn. Nordamerika und Europa liegen mit 17 bzw. 16kWh deutlich dahinter.

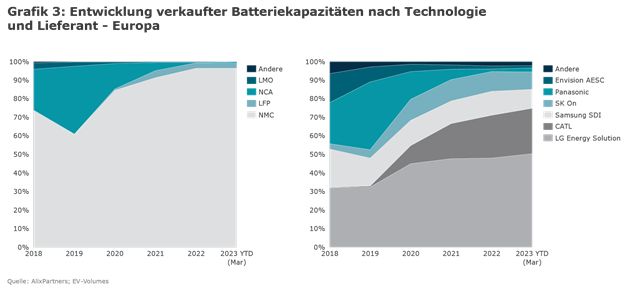

Die in Europa (fast monopolistische) vorherrschende Batterietechnologie ist mit ca. 96% die auf Nickel-Mangan-Cobalt basierende NMC-Batterie, bei welcher ein Lithium-Nickel-Mangan-Cobalt-Oxid-Gemisch als Aktivmaterial der Kathode fungiert. Mit den Tesla Modellen 3 & Y hat sich in den letzten Jahren auch die LFP-Technologie etabliert, wenngleich mit einem recht geringen Anteil von 3%. Dieser Batterietyp ist vor allem in China weitverbreitet und nutzt Lithiumeisenphosphat als Kathodenmaterial.

Der europäische Batteriemarkt wird vom südkoreanischen Hersteller LG Energy Solution sowie vom chinesischen Hersteller CATL dominiert. 50% der Zellen in verkauften Elektrofahrzeugen wurden von LG hergestellt, 25% von CATL. Die weiteren Batterielieferanten Samsung SDI (10%), SK On (9%), Panasonic (2%) und Envision AESC (2%) stammen ebenfalls aus Asien. Damit werden mehr als 98% der in Europa verkauften Batteriezellen von asiatischen Unternehmen produziert.

EV-Marktanteil chinesischer OEMs in Europa wächst weiter

Der EV-Marktanteil chinesischer OEMs in Europa ist im Q1 2023 gegenüber dem Vorjahresquartal um 3 Prozentpunkte von 10% auf 13% gestiegen. Das bedeutet, dass mehr als jedes achte in Europa verkaufte Elektrofahrzeug von einem chinesischen Hersteller produziert wurde. Das ist vor allem auf die ursprünglich europäischen Marken MG und Volvo/Polestar zurückzuführen, die von den chinesischen Herstellern SAIC bzw. Geely übernommen worden sind. Rein chinesische Marken wie BYD, Maxus (SAIC) und Lynk & Co (Geely) sind im Kommen, spielen aber noch eine untergeordnete Rolle. Sie repräsentieren lediglich 2% aller in Europa verkaufter Elektrofahrzeuge.

Großbritannien war im Q1 2023 das mit Abstand beliebteste Verkaufsland chinesischer OEMs. 20% aller in Europa verkauften Elektrofahrzeuge chinesischer Hersteller wurden in Großbritannien verkauft. Deutschland (12%), Schweden (12%), Niederlande (10%) sowie Frankreich (10%) folgen dahinter als beliebteste Absatzmärkte in Europa. Mehr als 60% dieser Fahrzeuge werden in China produziert und nach Europa exportiert, lediglich 38% werden auch in Europa (Belgien, Schweden, Großbritannien) hergestellt. Das in Q1 2023 erfolgreichste verkaufte Elektrofahrzeug eines chinesischen Herstellers war der MG 4 (BEV), gefolgt vom Volvo XC40 (BEV) und Volvo XC60 (PHEV). Das Elektrofahrzeug Polestar 2 (BEV) und der in Schweden entwickelte Plug-in-Hybrid Lynk & Co 01 komplettieren die Top 5.

Ausblick

Anbei ein Hinweis in eigener Sache: Ende Juni veröffentlicht AlixPartners den dann mittlerweile 20. Global Automotive Outlook. Wenn Sie bereits heute einen Termin vereinbaren möchten, um mehr über unsere Analysen und Einschätzungen der Automobilindustrie zu erfahren, melden Sie sich gern bei asteichele@alixpartners.com.

Und wie immer: Haben Sie weitere Fragen zur aktuellen Ausgabe zum E-Index? Melden Sie sich gern bei unseren Autoren des aktuellen Newsletters.

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.