证券承销是指发行人委托证券经营机构向社会公开销售证券的行为。发行人向不特定对象公开发行证券,依法应当由证券公司承销。证券承销业务采取代销或者包销方式。证券承销是证券经营机构代理证券发行人发行证券的行为。证券承销是证券经营机构最基础的业务活动之一。我国自2006年9月17日发布并于2010年10月11日实施《证券发行与承销管理办法》以来,历经几次修改,逐步形成自有的体系。科创板系列制度于2019年陆续推出,与之对应的承销制度也正式出台,由于科创板的定位及规定与A股其他板块有一定的区别,其承销制度也与以往的承销制度有所区别。2019年5月31日,中国证券业协会发布《科创板首次公开发行股票承销业务规范》,从路演推介、发行与配售、投资价值研究报告以及自律管理等方面对证券公司承销科创板IPO业务予以规范,与A股科创板有关的证券承销制度体系初步形成。

随着前几批科创板申请企业已经过会且正在向证监会申请注册及2019年6月13日科创板的正式开板,与整个科创板证券交易密切相关的承销制度即将发挥重要指导作用。为了更好的理解和掌握A股科创板承销制度,笔者将相关制度予以了小结。本文主要包括:主要的法律法规、A股承销制度与A股科创板承销制度的比较、规范券商科创板首发行为的规范等方面的知识点予以小结。为提纲挈领,较好的掌握相关规定内容,本次学习内容全部以表格的方式予以整理归纳。

一、主要的法律法规

| 序号 | 法律法规 | 颁布机关 | 颁布日期 |

| 1 | 《证券发行与承销管理办法》(2018年修订) | 中国证监会 | 2018.6.15修订 |

| 2 | 《关于在上海证券交易所设立科创板并试点注册制的实施意见》 | 中国证监会 | 2019.1.28 |

| 3 | 《上海证券交易所科创板股票发行与承销实施办法》 | 上海证券交易所 | 2019.3.1 |

| 4 | 《上海证券交易所科创板股票发行与承销业务指引》 | 上海证券交易所 | 2019.4.16 |

| 5 | 《科创板首次公开发行股票承销业务规范》 | 中国证券业协会 | 2019.5.31 |

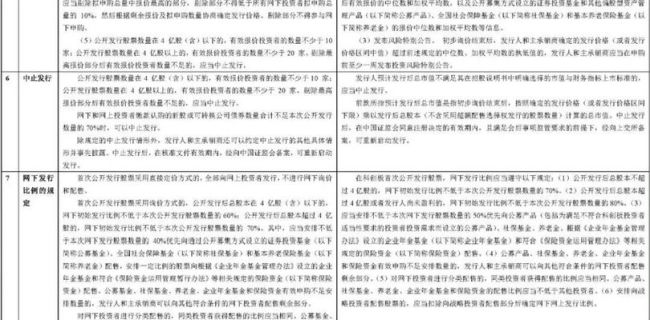

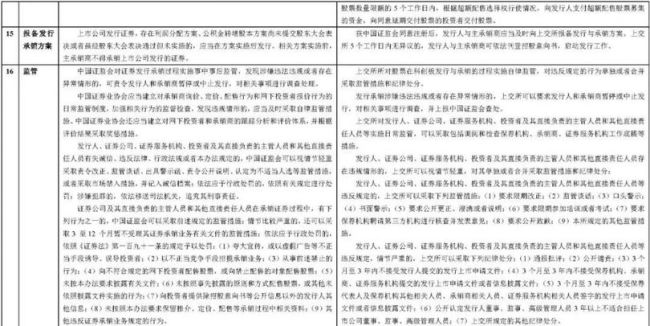

二、A股承销制度与A股科创板承销制度比较

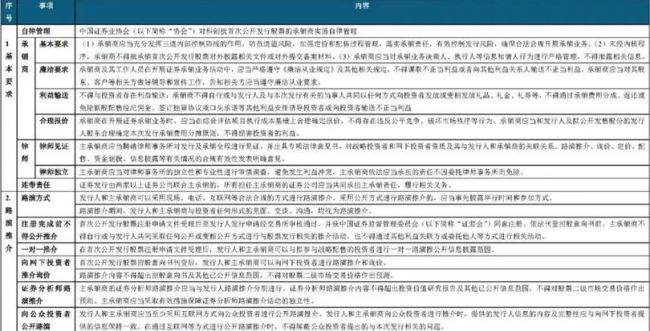

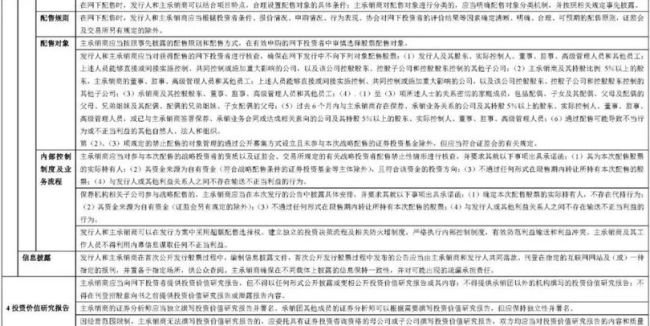

三、科创板首次公开发行股票承销业务规范

首次公开发行股票应当向网下投资者以询价的方式确定股票发行价格。主承销商应当建立健全组织架构和配售制度,加强配售过程管理,在相关制度中明确对配售工作的要求。有关科创板首次公开发行股票承销业务规范主要内容如下:

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.